远离非法贷款诱惑!《遇见3·15贷款防坑指南》

发布日期:2020-03-13 浏览次数:次

本周日,将会迎来一年一度的国际消费者权益日3·15,以前3·15晚会都是以打假为主,而在去年的3·15晚会中,“714高炮”成为了金融圈最火的一个词,妥妥的上了一波热搜。

去年曝光的平台多达130家,其中融360被央视直接点名批评,直指其平台上存在大量“714高炮”相关的现金贷产品。

但是2020年的315晚会,因为疫情的影响,将会延迟播出,具体播出时间提前预告。

但是我们都知道疫情影响的不仅仅是315,更多的是我们日常的生活,随着消费水平的上升,很多人在日常生活中都会有贷款的经历,但是对于贷款的隐性成本,贷款公司背后的套路,非法贷款广告的猫腻,又有多少人了解呢?

越来越多黑机构、不正规机构混入行业正在给客户带来巨大损失。今天小毅就给大家特意“预告”几种常见的贷款陷阱,以免上当受骗。

常见贷款4大坑

一、先付款在贷款

有的骗子会利用借款人着急用钱的心理,使用各种借口理由,在发放贷款前支付保证金、手续费、包装费等费用。

这个时候就一定要注意,一旦你掏钱了,一旦他们成功收取费用了,就会立即拉黑借款人,让借款人无处寻他。

这里一定要切记一点:

正规贷款公司

在发放贷款前是不会收取任何费用的!

记得,无论是银行柜台贷款、网络贷款,或者贷款服务平台,都不会先收费,也不会在贷款本金中先行扣除利息、设定的逾期利息、滞纳金等。

二、无抵押贷款

这里不同于银行或正规金融机构的信贷,因为银行的信贷是根据你的信用、工作单位和性质、基于本行的存款或者资产,银行经过对个人的综合评估后,在确保你有能力偿还这笔贷款后,才向你本人发放贷款。

而所谓的套路贷公司不需要其他任何条件,只要有身份证,甚至连黑户都能下款的贷款,一定不可信。

贷款机构要保证利益,必须控制风险,因此审核借款人资质是必要的一环。网贷平台虽然没有银行要求那么高,但也需要确定客户信用良好,有还款能力,才会发放贷款。

而这种无条件贷款,更多是非正规机构打的噱头,或是骗子诱骗资质不好的借款人上当的伎俩,一旦你去申请,很有可能陷入“套路贷”或“空贷”的陷阱中,不仅拿不到贷款,反而被别人骗取了财产。

三、超低的利息

网贷平台比银行的利率高很多,目前平均年利率在18%左右。

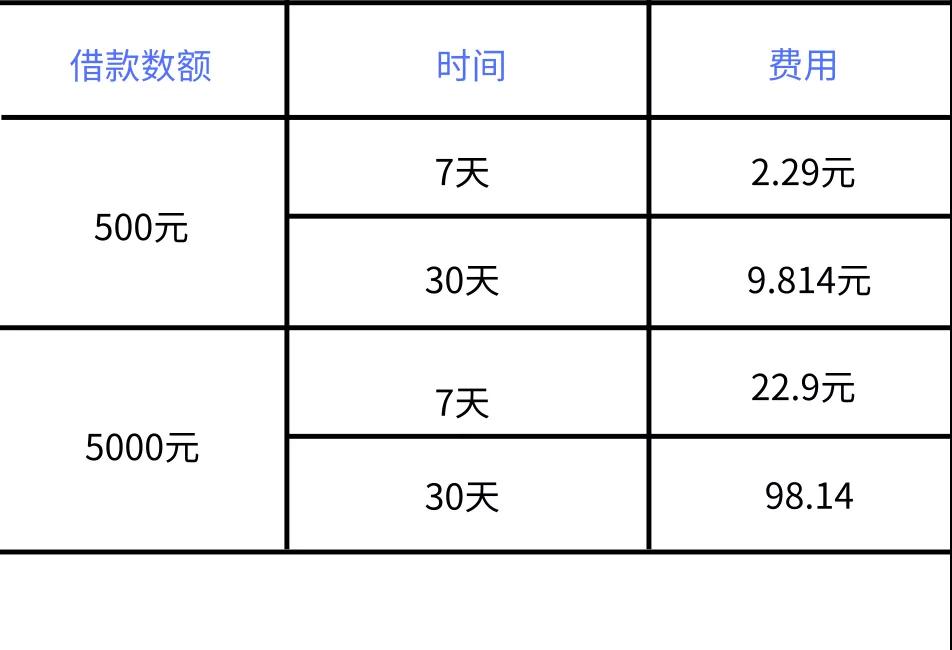

要知道,支付宝看似便宜的备用金,借500元,7天,费用是2.29元。

按5000元算,30天的利息是98.14元,这月息妥妥的也是在1分9厘,将近2分左右了。

但是,有的平台在宣传产品时,故意混淆视听,比如利息低至3%,但这里的利息说的却是月利率,转化成年利率就要36%。

也有平台虽然表面上利息低,但贷款时需要交各种手续费,或者以强制保险的名义巧立名目,转化成年利率一样很高,如果没有提前询问清楚,就容易上当受骗。

四、承诺高额贷款

天下没有免费的午餐,更没有凭空刮来的巨额贷款,不要看着金额诱人,抱歉,那不是你的钱。

有一些黑中介称可以帮借款人包装个人资质,蒙混过贷款机构的审核,获得高额贷款。

但实际上,他们只是为了骗取一定的“包装费”,如果你拿着他们给的资料申请贷款,不仅贷款被拒,还有可能被银行打上“骗贷”的标签。

《贷款避坑指南》

综上,我们掌握了常见的套路贷手段,就要想办法提防啊,不要亡羊补牢,到时候就晚了,所以多多掌握金融知识,是必不可少的。

一、借款成本要弄清

人民法院关于民间借贷利率的规定。如果借贷双方约定的利率超过年利率36%,超过部分的利息约定无效。

金融消费者尤其要关注利率之外的一次性费用,明白自己实际承担的成本。有的公司会收取手续费、服务费、中介费等各种名目的费用,借款人要将因贷款产生的各项费用列入成本来计算自身的真实借贷成本。

在金融行业中,一般使用年利率作为参考。现实生活中也会遇到月息甚至日息的情形,月息和日息一般很难直观判断其利率高低,因此可以转换成年化收益率。大致可以用如下公式进行换算:

二、年化利率=月利率*12=周利率*52=日利率*365

换算后如果发现年化利率(加上其他因该贷款而产生的各项费用)超过36%,应予以拒绝,避免过度负债。

三、警惕陌生电话或短信推销贷款

很多人在第一次点击网贷过后,只要留下了自己的姓名或电话,不少推销贷款的电话或短信就会纷纷打来,不少小伙伴不禁纳闷,为什么我没有给他们平台留过联系方式,是怎么找到我的呢?原因就是他们内部有大数据库可以共享。

还有就是一些借款平台会通过短信会发送“花贝"、"还呗"等字样,不仔细看还真以为是正规的花呗给自己提额了呢!这种混淆视听、打擦边球的现象也需要广大消费者进行提防。

下面小毅整理出借贷前要逐一核对的十条事项,希望能对大家有所帮助

1、任何机构开展资金放贷业务必须取得相应的资质,未经批准不得从事放贷业务。

2、中介机构或信息平台推荐的贷款业务,必须查清楚最终放贷机构名称及是否具备真实的放贷资质。

3、个人借贷前需要明确自身是否有需求及自身已有的负债水平。

4、正确计算综合借贷成本,仔细询问除利息外的其他各项费用。

5、不少银行业金融机构已有手机银行,并推出个人信用贷款业务,个人借贷前请至少对比两家商业银行的信用贷款综合成本。

6、不存在免费或免息的贷款,莫因贪恋“小便宜”而掉入真正的套路和陷阱。

7、充分运用具有公信力的第三方平台(例如国家企业信用信息公示系统)查询公司的经营范围及经营异常情况。

8、充分运用我国金融管理部门(中国人民银行、银保监会、证监会、地方金融管理部门等)的官方网站查询受监管的机构名单,受监管意味着该机构必须满足一定的监管要求,但并不保证该机构完全合规地开展业务。

9、金融消费者要坚决远离两类不具有金融从业资格的机构:一是在国内不受金融管理部门监管的机构;二是自称在境外接受金融监管的机构。

10、金融专业性强,涉及各类风险的管理,普通金融消费者要正确评估自身的风险承受能力,多咨询身边熟悉的专业人士。比如,我们毅洋的信贷顾问,大多都是银行出身,从业多年,多向他们咨询学习相关金融知识,看不懂的业务不触碰,没有说清楚风险点或看不透风险的产品要远离。

关注毅洋贷官网,随时了解金融实时资讯,关注毅洋贷公众号:yiyang_shanghai,让你身边永远跟随一个贴身金融管家!毅洋贷 - 一样贷!

PS:毅洋贷为你提供专业的房贷、理财、工商注册等一站式中介咨询服务!如果您有任何关于个人贷款、企业贷款方面的疑问,欢迎您来电咨询,毅洋会给您提供最完善的贷款解决方案!

![毅洋贷[官网] - 提供房贷、理财、工商注册等中介咨询一站式服务](/m/style/images/logo.png)